土地の価格には不動産市場の需給バランスに応じた相場があり、取引価格は取引ごとの交渉で決まる性質から、定価としての価格は存在しません。

しかし、一定の指標がないと誰も土地の価格を判断できず、地価公示価格や地価調査価格が指標に使われていることは良く知られています。

ところが、地価公示価格や地価調査価格は、特定の地点における1㎡あたりの正常価格を示すのみで、その他の無数にある土地を、地価公示価格や地価調査価格を参考に評価していくのはとても不便です。

そこで、市街地化している地域の宅地では、固定資産税または相続税の評価で使われる路線価によって、地価公示価格や地価調査価格を参考にしなくても、ある程度は価格をイメージすることができるようになっています。

この記事では宅地としていますが、路線価がある地域では、宅地以外の土地でも路線価を使って評価されることがあります。

路線価とは

路線価とは、道路(街路)に設定されている価格のことで、道路の価格を示すのではなく、その道路に接する宅地1㎡あたりの価格を示しています。

したがって、宅地に接する道路の路線価を調べれば、路線価×地積が税務上の評価額ということです。実際には、路線価を宅地の形状・間口などで補正してから、地積を乗じて評価額を求めるため、正しい評価額が得られるとは限りません。

また、路線価から求められるのは、税務上の評価額で市場価格ではないため、少しでも市場価格に近付けるための計算が必要になります。

路線価には固定資産税で使われる固定資産税路線価と、相続税で使われる相続税路線価があるので、両者の違いを簡単に説明しておきます。

固定資産税路線価

不動産を所有していれば、毎年固定資産税を納付しているはずです。

市町村が公表する固定資産税路線価は、評価替えのある3年ごとの公表であるため、時期によっては若干古い価格を示しています。

また、固定資産税路線価から求められる評価額は、地価公示価格の7割を目途にしており、地価公示価格を市場価格と考えたときは次のようになります。

おおよその市場価格=固定資産税評価額÷0.7

相続税路線価

相続時しか影響しないので、あまり馴染みのない相続税ですが、相続税路線価は毎年公表されており、固定資産税路線価よりも新しい指標になることが多いです。

また、相続税路線価から求められる評価額は、地価公示価格水準の8割程度であることから、地価公示価格を市場価格と考えたときは次のようになります。

おおよその市場価格=相続税評価額÷0.8

路線価の調べ方

固定資産税路線価なら市町村、相続税路線価なら国税庁のホームページでも確認できますが、全国地価マップというサイトが便利です。

上記のリンクは別ウィンドウ(別タブ)で開くようにしています。別ウィンドウ(別タブ)で見比べながら、以降の説明を確認してください。

トップページでは、固定資産税路線価または相続税路線価を選択します。

利用への同意画面が表示されるので「同意する」ボタンを押します。この画面は、ブラウザでCookieを使用していると二回目以降は表示されません。

郵便番号・住所の入力、地域名一覧から選択、地図から選択のいずれかにより、確認したい宅地に辿りつくように画面を操作してください。

目標地点を探し出せたら、固定資産税路線価を使う場合と、相続税路線価を使う場合で画面は異なりますので、別々に説明していきます。

固定資産税路線価を使う場合

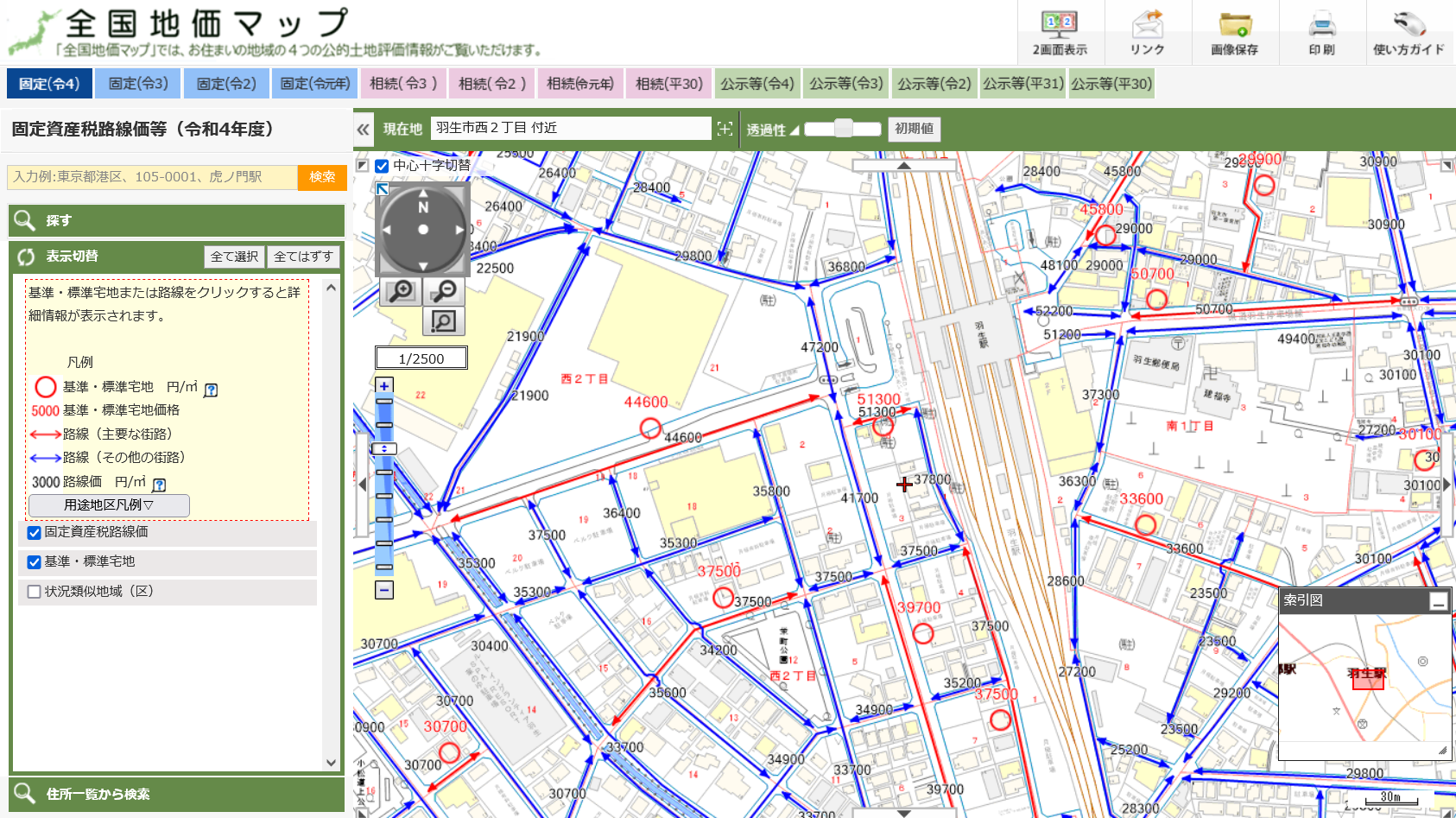

赤い矢印と青い矢印が街路に沿って引かれており、数字が書かれています。この数字が固定資産税路線価で、接する宅地1㎡あたりの価格を円で表しています。同じ街路でも、交差点を超えると異なる価格になることがあります。

固定資産税路線価がある街路に接する宅地は、固定資産税路線価×地積÷0.7で地価公示価格水準になる(形状等による補正がない場合)ので、実際に計算して参考にしましょう。

赤い矢印が主要な街路(幹線という意味ではない)、青い矢印がその他の街路となっていますが、主要な街路とはその地区での固定資産税路線価の基準となる街路です。

つまり、主要な街路である赤い矢印の固定資産税路線価が先に決められて、その他の青い矢印は赤い矢印の固定資産税路線価に比準して決められていきます。

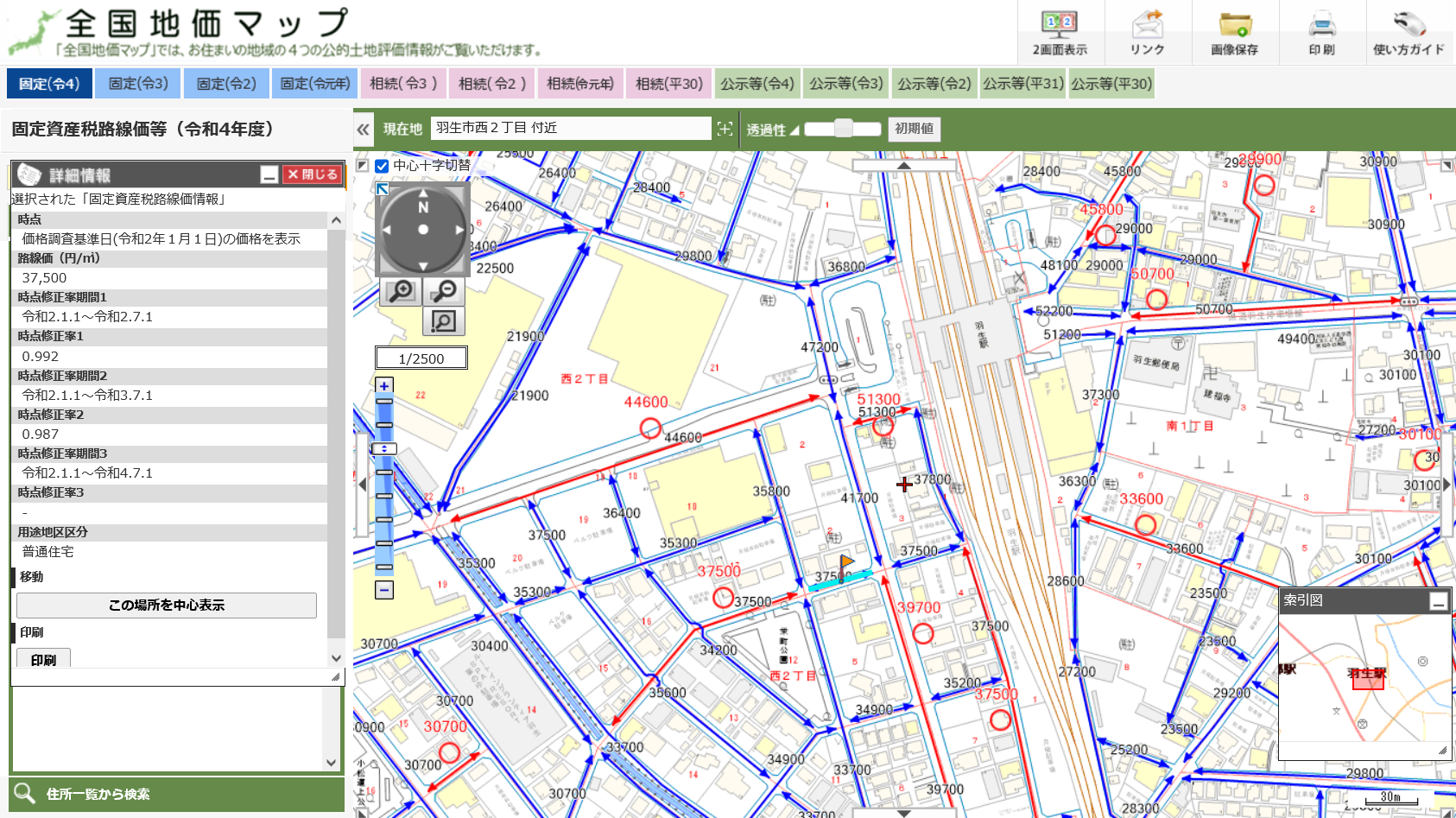

赤い矢印・青い矢印をクリックすると、クリックされた矢印にフラッグが表示され、矢印は水色に変わります。そして、画面左側に詳細情報が表示されます。

例として、価格が37,500円の青い矢印(画面中央付近)をクリックしたところです。

詳細情報の中でも重要なのは時点修正率で、時点修正率が1.000以外になっているときは、固定資産税路線価をそのまま使うのではなく、時点修正率を乗じて使用します。

時点修正率の仕組み

固定資産税路線価は基準年度(3年ごと)しか評定されません。

しかし、地価が下落しているのに固定資産税路線価が3年間同じ価格では、固定資産税が実際の地価よりも過大になってしまい、納税者に不利な状況となります。

そこで、価格調査基準日(例では令和2年1月1日)から半年、1年半、2年半の地価下落を反映させているのが時点修正率です。

時点修正率1:令和3年度の評価額に適用される修正率

令和2年1月1日~令和2年7月1日までの下落を反映

時点修正率2:令和4年度の評価額に適用される修正率

令和2年1月1日~令和3年7月1日までの下落を反映

時点修正率3:令和5年度の評価額に適用される修正率

令和2年1月1日~令和4年7月1日までの下落を反映

仮に、例で示した固定資産税路線価37,500円の街路に接する100㎡の宅地があるとして、この土地には形状等の補正がない場合、

令和3年度評価額=37,500円×100㎡×時点修正率0.992=3,720,000円

市場価格の概算=3,720,000円÷0.7=5,314,285円

令和4年度評価額=37,500円×100㎡×時点修正率0.987=3,701,250円

市場価格の概算=3,701,250円÷0.7=5,287,500円

上記のように計算できます。

固定資産税路線価が変更されるのではなく、各年度における土地の評価額が時点修正率によって修正されることに注意してください。

土地の評価額=価格調査基準日の路線価×補正率×地積×当該年度の時点修正率

なお、時点修正率による土地の評価額の修正は、地価の下落によってのみ行われ、地価の上昇では行われません。地価の上昇時は時点修正率が1.000です。

したがって、地価の上昇時には、固定資産税路線価で市場価格の概算を求めると、適正価格よりも低くなる可能性があります。

ちなみに、評価替え年度(例では令和3年度)における時点修正は、固定資産評価基準第1章第12節二による措置、据え置き年度(例では令和4年度・5年度)における時点修正は、地方税法附則第17条の2による措置です。

相続税路線価を使う場合

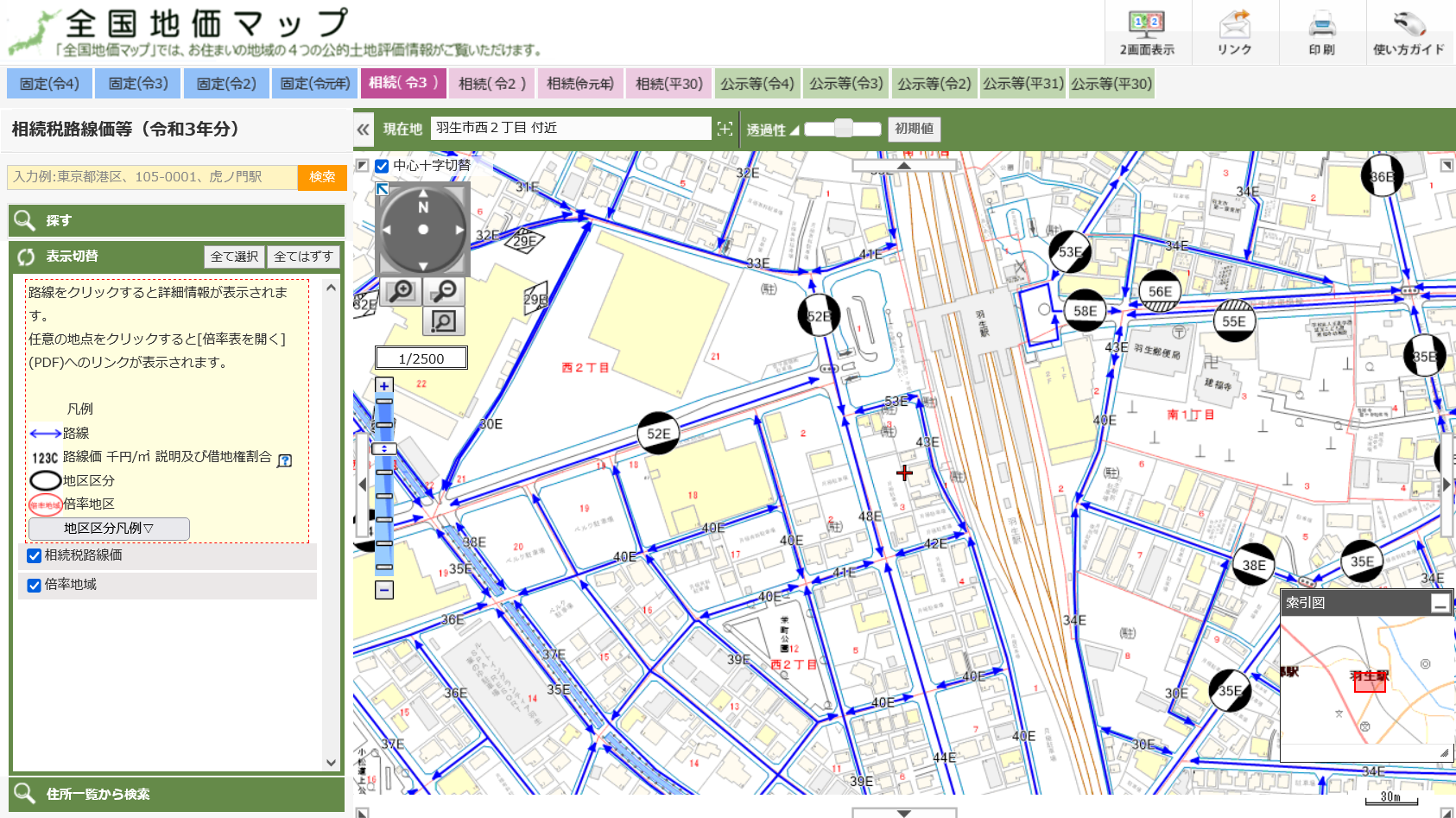

固定資産税路線価の画面から、画面上部にある「相続(〇年)」をクリックすると、相続税路線価の画面に切り替わります。

同じ街路において、固定資産税路線価では「37,500」でしたが、相続税路線価では「41E」と表示されています。街路をクリックすると、「相続税路線価情報」と「倍率表:地域名」が吹き出し表示されますので、相続税路線価情報をクリックしましょう。

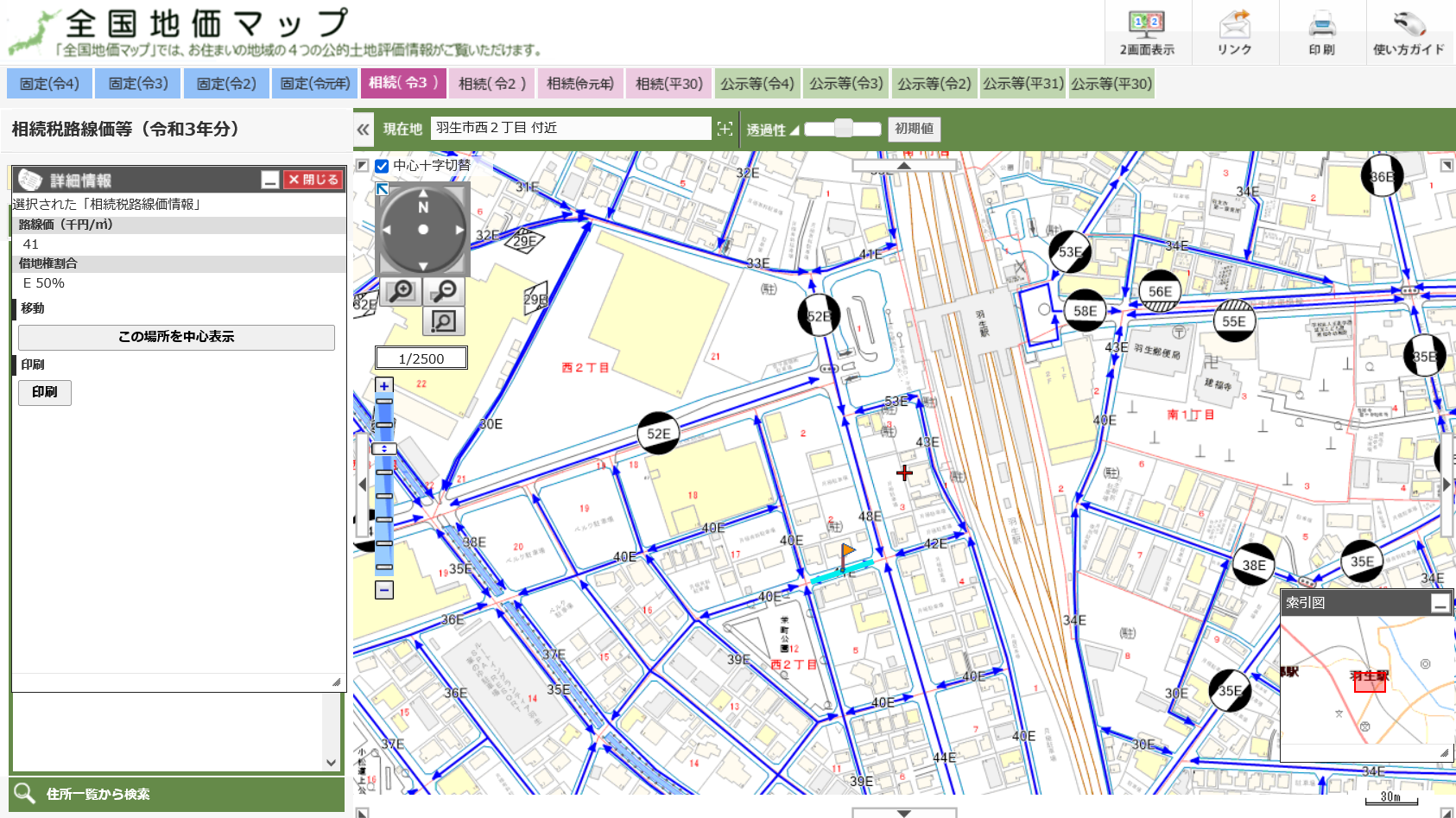

画面左側の詳細情報には、路線価(千円/㎡)とあり、相続税路線価は千円単位で表示されていることがわかります。そして、固定資産税路線価にはない借地権割合があります。

借地権割合とは、自用地の所有権を100%の評価としたときにおける借地権の評価割合で、アルファベットのA〜Gが90〜30%に相当します。

| A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|

| 90% | 80% | 70% | 60% | 50% | 40% | 30% |

借地権の価格を知りたいときは、相続税路線価に借地権割合を乗じてください。ここでは、宅地の価格を調べる目的ですから、借地権割合は無視しても構いません。

固定資産税評価額と同様に、この街路に接する100㎡の宅地があるとして、この土地には形状等の補正がない場合、

市場価格の概算=41,000円×100÷0.8=5,125,000円

となって、固定資産税路線価を使って計算した場合よりも低くなりました。

しかし、これは仕方がありません。地価公示価格に対する7割や8割という設定は、目途としている水準であって7割や8割に固定されたものではないからです。

固定資産税路線価を使うと5,314,285円、相続税路線価を使うと5,125,000円になるこの宅地は、おおよそ520万円前後で取引されると予想され、路線価を使って価格イメージを掴めること自体が重要なのです。

この宅地を400万円で売って損をしたり、600万円で買って損をしたりしないように、予め宅地の価格帯を知っておくのが大切です。

まとめ

路線価に地積を乗じて地価公示価格水準へ割り戻した価格は、奥行補正など何の補正もされない価格であることから、正確性にかけるのは確かです。

しかし、大まかな価格イメージを知ることはできるので、自分の持っている土地は当然のこと、興味がある土地や親戚・知人の土地、商業地と住宅地の違いなど、価格を知りたい宅地があれば、調べてみると面白いでしょう。

その際、固定資産税路線価と相続税路線価の両方で計算してみて、近似するようならその価格を、差があるようなら価格帯として捉えます。

また、数年の地価動向は、毎年反映される相続税路線価のほうが確実ですが、固定資産税路線価でも時点修正率で容易に推測可能です。