人口減少時代が到来し、少子高齢化社会が加速する中で、相続した実家が空き家になり処分に困っている人が増えてきました。

思い出のある実家を手放したくない……。そうした気持ちは当然なのですが、そもそも家は古くなると売れにくいので、売りたくても売れないのが実情でしょう。

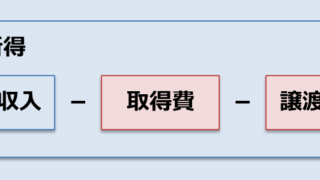

もうひとつ、不動産の売却で利益が出ると、税率の高い譲渡所得税がかかるのも空き家の売却が進まない要因です。しかし、この点については平成28年度の税制改正で、新たな特別控除3,000万円の特例が創設されました。

この特例を「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」と呼びます。新たな特例を使うとしても、売れた後の問題ですが、少しでも余計なお金がかからずに済むのならそれは嬉しいですよね。

詳細はこれから説明していくとして、その前にそもそも譲渡所得税って何?という場合はこちらを先にご覧ください。

特例創設の背景と制度の目的

空き家は年々増え続けており、中には旧耐震基準と呼ばれる耐震性の低い基準で建てられた空き家もあります。旧耐震基準の古い空き家が存在することで、周辺住民の生活に悪影響を及ぼす懸念が生じてきました。

典型的には倒壊のおそれですが、その他にも衛生上・防犯上・景観上の問題が発生します。古い空き家の増加を抑制することは、今や国家レベルで対処しなければならない重大な課題なのです。

そこで、旧耐震基準の家屋が相続(遺贈を含む、以下同じ)で空き家となった場合、売却した際の譲渡所得に特別控除を認めるのが今回の特例です。

旧耐震基準の空き家を減らす(売却を促し、空き家による悪影響を未然に防止する)ことが制度の目的ですから、相続空き家をそのまま売却するのでは意味がありません。

- 空き家に耐震リフォーム(必要な場合)を行って売却(敷地ごと売却する場合を含む)

- 空き家を解体して敷地を売却

上記のどちらかに該当することが大前提です。

対象となる家屋

被相続人(亡くなった人)が亡くなる直前まで住んでいた空き家、もしくは亡くなる前に老人ホーム等への入所によって空き家となっていた場合で、以下の全てを満たす必要があります。

建築年月日が昭和56年5月31日以前

昭和56年5月31日以前の家屋は、旧耐震基準で建築されています。建築年月日は、登記簿謄本(登記事項証明書)によって証明できます。

ただし、建築年月日が昭和56年6月以降であっても、昭和56年5月31日以前に建築工事が着手されていれば、その家屋は旧耐震基準で建築されてしまうでしょう。

ですから、建築工事が昭和56年5月31日以前に着手されたことを、書類等で証明できるケースでは、特例を適用できる余地は十分にありますし、登記が遅れただけで建築確認の確認済証や検査済証の日付が昭和56年5月31日以前かもしれません。

安易に登記上の建築年月日だけで判断せず、建築関係の書類を確認した上で、税務署に相談してみてください。

区分所有登記がされていない

区分所有登記とは、独立した複数の部屋で区分けされている一棟の建物において、それぞれの部屋に所有権を登記することです。

代表的には分譲マンションですが、玄関が別々で内部も繋がっていない二世帯住宅・長屋などは、区分所有登記されている可能性があり、区分所有登記がされている建物は特例の対象外です。

相続直前に被相続人だけが住んでいた

相続直前に被相続人だけが住んでいた家屋で、被相続人が亡くなったことにより生じた空き家でなければなりません。被相続人の親族はもちろん、賃貸借などで他の人が住んでいた場合も対象外です。

その証明には、被相続人の除票住民票を使うのが通常です。

被相続人の死亡届が出されると、住民登録している役所では住民票を消除します。消除された住民票は除票と呼ばれ、原則5年間保管されます。

被相続人だけが住んでいたのであれば、除票住民票の確認によって、世帯主である被相続人だけが住民票に記載されていると推測できます。

被相続人が病院へ入院していた場合

近年は、自宅で亡くなる人よりも病院で亡くなる人が多いので、亡くなる前から空き家になっていることもあるでしょう。

この場合、被相続人は自宅に住んでいませんが、生活拠点を入院先に移してはいない(退院すれば自宅に戻る)のですから、退院できずに亡くなったとしても、被相続人の居住用家屋だったとみなして対象になります。

ただし、被相続人が入院中に、被相続人の居住目的以外で自宅が利用されている場合には、当然ながら被相続人の居住用だったとは認められません。

被相続人が老人ホーム等へ入所・入居していた場合

従来の制度では、被相続人が亡くなる直前まで住んでいた空き家しか特例の対象になりませんでした。

しかし、実際には亡くなる前に老人ホーム等(老人ホーム、介護医療院、サービス付き高齢者向け住宅など)へ生活拠点を移しているケースが少なからずあります。

そこで、老人ホーム等への入所・入居により、被相続人の居住用家屋が空き家となった場合においても、平成31年度・令和元年度税制改正で対象に含まれました。

- 被相続人が要介護認定・要支援認定等を受けていた

- 被相続人が亡くなるまで老人ホーム等へ入居・入所していた

- 老人ホーム等へ入居・入所する直前に被相続人だけが自宅に住んでいた

- 老人ホーム等へ入居・入所した後に被相続人が自宅を一定使用(※1)していた

- 老人ホーム等へ入居・入所した後に自宅が他の用途(※2)で使用されなかった

- 自宅が2つ以上ある場合は主に住んでいた物件である

※1:一定使用とは、被相続人の家財等物品が保管されていた、電気・ガス・水道等の契約名義が被相続人だった、老人ホーム等からの外出・外泊で被相続人が一時滞在していたなど

※2:事業、貸付け、被相続人以外の居住

これらの要件を満たし、その証明が可能な場合に限り対象となります。ただし、2019年4月1日以降の譲渡に限られることは注意してください。

対象となる敷地等

敷地ではなく敷地等としているのは、借地権などの権利も含まれるからです。

当然ながら、被相続人の居住用家屋がある敷地等となるのですが、問題は同じ土地に複数の建築物がある場合です。被相続人の居住用家屋以外にも、離れ、倉庫、車庫など、同じ土地に複数の建築物があるケースは少なくないでしょう。

同じ土地に複数の建築物がある場合の考え方

被相続人の居住用家屋以外の建築物は、被相続人が生活上で使用していなかった場合はもちろん、被相続人が生活上で使用していた場合も、被相続人が居住していた家屋とはみなされません。

あくまでも、被相続人が居住していた家屋の敷地として相当の部分しか、制度の対象とならない点に注意してください。

ところが、複数の建築物がある一団の土地は、どこまでが被相続人の居住用家屋として使われていたのか証明が難しいですよね?

そこで、各建築物の合計床面積と、被相続人の居住用家屋の床面積を使って次のように対象となる土地の面積を算出します。

【複数の建築物がある場合の計算例】

土地の床面積:300㎡

母屋の床面積:120㎡(被相続人の居住用家屋)

離れの床面積:50㎡

車庫の床面積:30㎡

建築物の合計床面積=母屋120㎡+離れ50㎡+車庫30㎡=200㎡

母屋の占める割合=120㎡÷200㎡=0.6

対象となる土地の面積=300㎡×0.6=180㎡

※相続人が複数の場合は、さらに各相続人の相続割合で按分します。

被相続人の居住用家屋(計算例での母屋)以外の建築物は対象外なのですから、それら建築物の所有者や登記の有無は関係ありません。

対象となる譲渡

家屋・敷地等の要件以外、対象となる譲渡にも複数の適用要件が設定されています。売買契約してから適用外が判明しないよう、必ず事前に確認しておきましょう。

譲渡の期間

相続空き家の譲渡所得に特例を適用できるのは、2016年4月1日から2023年12月31日までの売却です(平成31年度・令和元年度税制改正で4年間延長されました)。そして、相続発生日から3年経過後の年末までに、相続空き家を売却しなければこの特例は使えません。

つまり、「2016年4月1日から2023年12月31日まで」と「相続発生日から3年経過後の年末まで」の重複期間に相続空き家を売却する必要があります。

相続発生日が2021年以降(3年経過後の年末が2024年以降)の場合でも、2023年12月31日までの売却しか適用対象とならないことに注意してください。

なお、このような時限措置は、効果が高ければ延長される傾向にあるので、今後も続く可能性はあるでしょう。

家屋の要件

そもそも特例が空き家の譲渡を前提としているため、相続開始から譲渡までの間に、空き家(解体前を含む)を事業・貸付け・居住といった、「空き家ではない」用途で使用していると特例の適用外です。

また、繰り返しとなりますが、旧耐震基準の空き家を減らすことが目的ですから、譲渡時に現行の耐震基準を満たしていなければなりません。

したがって、耐震性が不足している場合には、耐震リフォームによってカバーすることになりますが、その費用や売却相手の意向なども踏まえて、リフォームするか解体するか判断することになるのではないでしょうか。

敷地等の要件

敷地等においても家屋と同様で、相続開始から譲渡までの間は、事業・貸付け・居住用途で使用していないことが前提となります。

また、空き家を解体した場合は、解体後から譲渡までの間、他の建物の敷地であってもいけません。解体したら更地のままにしておくということですね。

つまり、家屋・敷地等のいずれも、相続前は被相続人の居住用途で使用されており、相続後は誰にも使われていないことが要件だと覚えておけば大丈夫でしょう。

譲渡の対価の額が1億円以内

「譲渡の対価の額」としたのは理由があって、多くのケースでは家屋・敷地等の売却代金が相当すると考えられます。しかし、売買契約書における売却代金とは関係なく、譲渡の対価として発生している合計額は、1億円以内でなければなりません。

例えば、敷地等の売却を目的に行った家屋の解体費用は、売却代金に含まれていても別計上でも、買主に請求するのであれば、実質的には譲渡の対価として発生していますよね。

他には、一般的な商習慣である固定資産税・都市計画税の精算金も、実質的な売却代金と扱われる(納税義務が売買前の所有者である売主にあるため買主が支払う精算金は税金ではない)性質上、譲渡の対価として扱われるでしょう。

加えて注意したいのは、家屋・敷地等を分割して売却する場合や、複数の相続人が各々相続分(持分)を売却する場合です。

特例の適用期間は、相続発生日から3年経過後の年末までですが、適用を受けて売却した日から3年経過後の年末までに、残りを売却した場合や、他の相続人が売却した部分も含め、その合計額で判定されます。

その他注意すべき点

不動産取引は、売主と買主の意向によってケースバイケースですが、比較的多く起こりそうなケースについて、注意事項を説明しておきます。

売買契約・家屋解体・引渡しの前後

通常、売却日は買主に不動産を引き渡した日とすることが多いと思われますが、譲渡所得の申告においては、売買契約日を売却日とすることも可能です。

ここで、売買契約→耐震性のない家屋を解体→更地引渡しという流れの場合、売買契約日を売却日としてしまうと、特例適用外となってしまうので注意しましょう。

なぜなら、売却日(売買契約日)には耐震性のない家屋が残っており、法律上、家屋の除却後に譲渡しなければ特例適用にならないからです(租税特別措置法第35条第3項第2号)。

このケースでは、更地引渡し日を売却日として譲渡所得を申告するか、どうしても売買契約日を売却日にしたい場合は、売買契約の前に家屋を解体しなければなりません。

相続時の換価分割と売却名義

相続人が複数の場合、相続開始によって各相続人は暫定的に法定相続分を持分として相続します(実際の持分は遺産分割協議で確定)。

本来であれば、共有者である各相続人全員が売主となり、それぞれが持分割合に応じた売却代金を手にするべきところ、共有名義での不動産売却は手続が煩雑です。

そこで、相続人の代表者が単独名義で登記して売主となり、売却代金を各相続人へ分配(換価分割)することは珍しくありませんが、このとき、代表者以外の(登記名義人ではない)相続人は特例を適用できるのでしょうか?

直感的には、売主の代表者しか特例適用できないように思えますが、換価分割を目的とした便宜的な単独名義では、代表者以外の相続人も売却代金の取得割合に応じた所得申告で特例を適用できます。

ただし、売却前に遺産分割協議を行い、換価分割をすることやその割合を取り決めておかなくてはなりません。そうしなければ、代表者の単独名義で売却した場合と区別がつかないからです。

相続開始から譲渡まで空き家であったことの証明

被相続人が亡くなると、遺族が被相続人の居住用家屋に集まって、葬儀を終えるまで寝泊まりしたり、遺品整理を始めたりすることは珍しいことではありません。遺産分割協議も必要になるでしょう。

被相続人の居住用家屋が空き家であった(事業・貸付け・居住用途で使用されていなかった)という特例要件は、上記のような一時的な使用は含まれず、相続後から誰かが「移り住んだ」状態なら居住用途です。

「住んでいる」に明確な定義はありませんが、その場所を中心に生活していれば住んでいると言える一方、滞在が続いても別の場所に生活の本拠があれば住んでいるとは言えないのが一般的な解釈です。

また、空き家であったことの確認書類のひとつとして、電気・ガス・水道の使用中止証明(もしくは使用中止の事実を合理的に説明できるもの)を使うケースも多いと思われます。

それであっても、被相続人が亡くなったらすぐに使用を中止する必要はありません。ただし、譲渡までには使用を中止しないと、市区町村から「被相続人居住用家屋等確認書」の交付を受けにくくなるので注意しましょう。

まとめ

2019年4月から要件の拡充があったことで、この特例は使いやすくなりました。

自分の親の不動産は値上がりするわけないから大丈夫…と思っている人ほど、思いがけない譲渡所得には要注意です。なぜなら、不動産の取得費は相続で引き継がれていくため、先祖代々の土地ほど一般に取得費が小さいからです。

また、取得費が不明な場合、売却代金の5%を取得費とすることもできますが、当然ながら多額の譲渡所得が発生して税金も高くなります。

相続して空き家になったら売るまで使わない。

このルールを守るだけで、3000万円の控除を受けられるのなら、利用しない手はないですよね。余計な税金は払わないようにしたいものです。