土地の固定資産税は、評価額をベースに特例があれば適用させ、負担調整をして求められた課税標準額に税率を乗じることで算出されます。

したがって、土地の固定資産税と負担調整措置は、切っても切れない関係なのですが、特例は良く知られていても負担調整措置はあまり知られていません。

例えば、住宅用地において、戸数×200㎡の面積まで課税標準額が1/6に軽減(都市計画税は1/3に軽減)されることは、とても良く知られています。

これを一般的には住宅用地特例と呼びますが、実際には特例だけではなく負担調整がされてから課税標準額が決まります。そのため、固定資産税課税明細書などの評価額から税額を求めようとしても、特例だけでは数字が合わないケースも出てくるでしょう。

この記事は負担調整措置に特化して説明しているので、課税標準額など固定資産税の基礎部分から理解したければ、以下の記事を先にご覧ください。

固定資産税の負担調整措置とは

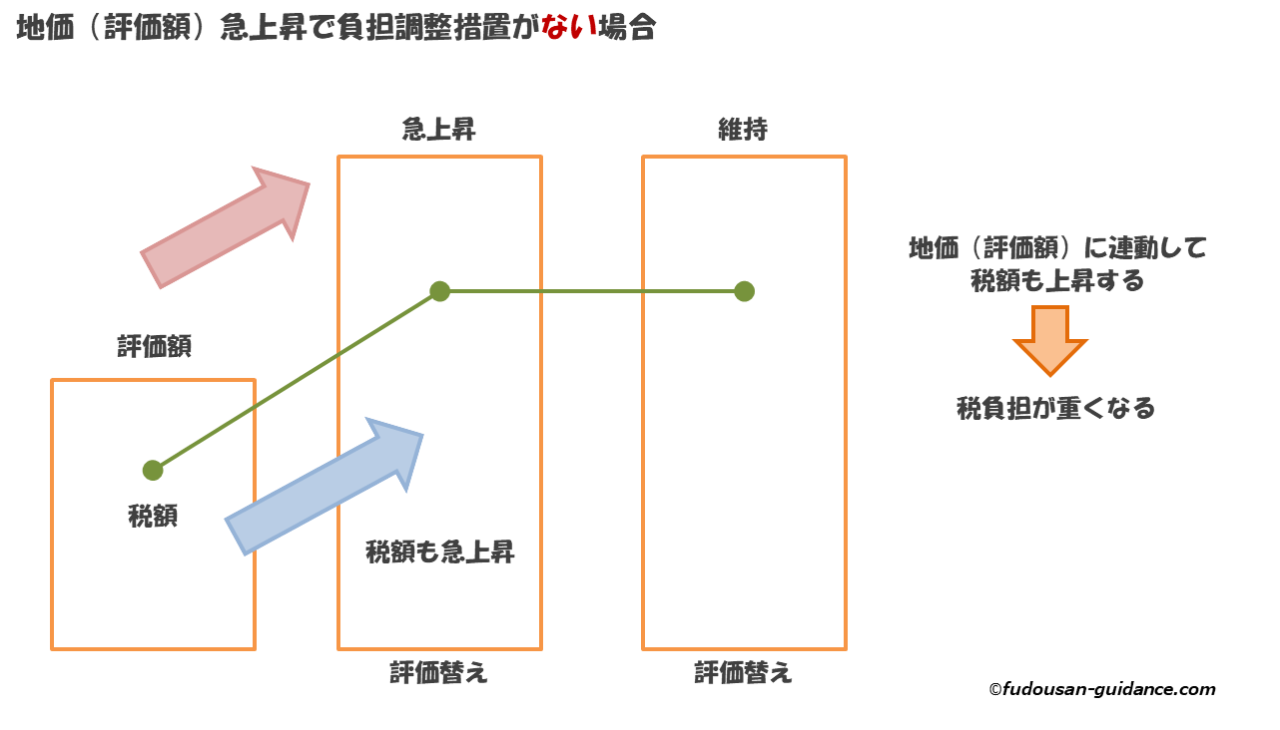

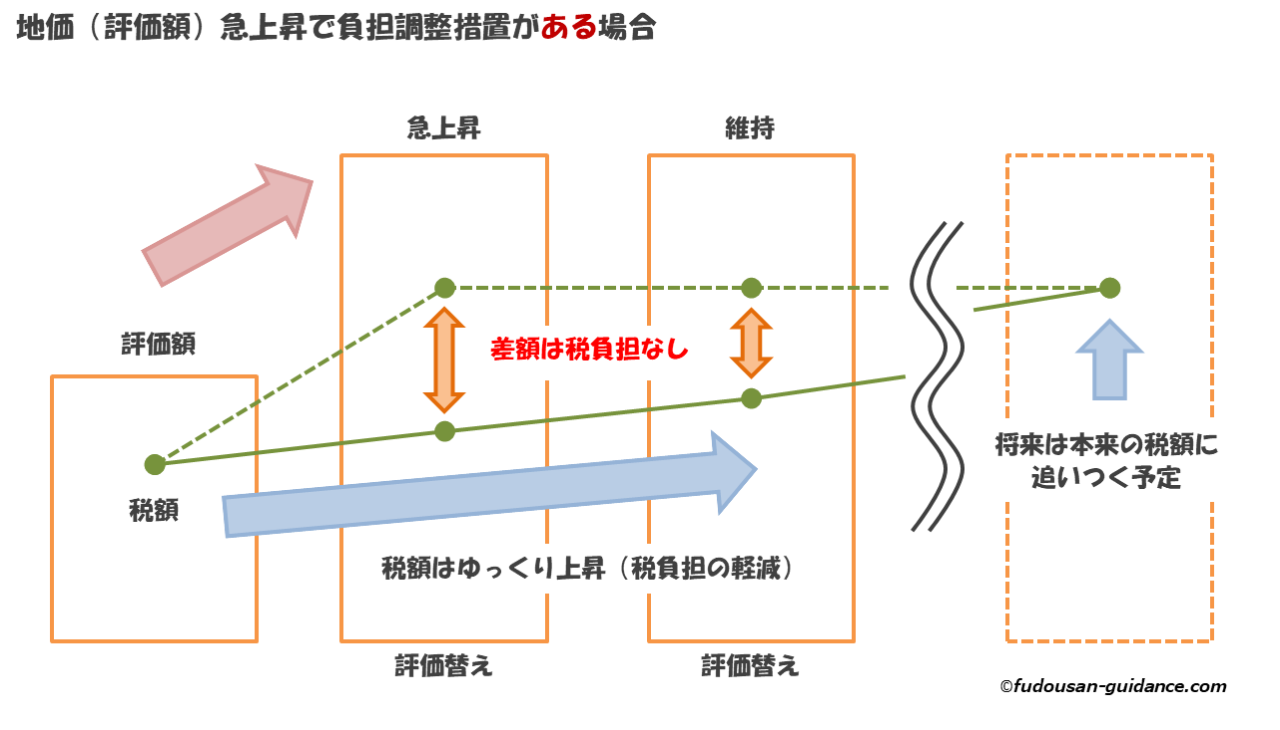

負担調整措置とは、土地の固定資産税が急激に上昇して税負担が重くなり過ぎないように、緩やかな上昇へ税負担を調整する仕組みのことです。

例えば、急激な地価上昇があったと仮定します。土地の用途が変わらなければ、固定資産税は評価額に連動しますから、地価が上がると固定資産税も評価替え年度から上昇します。

しかし、負担調整によって、いきなり固定資産税が急上昇するのではなく、何年もかけて徐々に本来の税額へ近づいていきます。

上図のとおり、負担調整で抑制された税額(税負担の上昇が緩やかになったことによる本来の税額との差額)は、後から請求されませんので安心してください。

評価制度の改正が負担調整措置導入のきっかけ

固定資産税は市町村税であり、行政区域内の土地の評価は市町村が受け持ちます。ところが、市町村の評価水準にバラつきがあって、本来は近い評価を受けるべき土地が、ある市町村では高く、ある市町村では低く評価されていました。

この状況は、税負担の公平性から不均衡・不適正であるため、平成6年には宅地の評価額を地価公示価格等の7割を目途とする経過措置が設けられます。

経過措置ではありますが、固定資産評価基準では「当分の間」とされており、特に変更すべき理由がなければ今後も継続されていくと思われます。

土地の評価方法が統一されたことで、市町村による不均衡・不適正は是正されるのですが、その代わりに評価額が低かった(地価公示価格等の7割未満だった)土地では、評価額が上昇して税負担も上昇してしまうマイナス面を持っていました。

行政の都合で税負担が急上昇するのは、とても納税者の理解を得られるはずがなく、緩やかに固定資産税を上昇させる負担調整措置が導入されたのです。

負担調整措置の仕組み

負担調整のイメージは、前述の図で何となくつかめたと思います。

それでも、実際の負担調整を理解するのは少し難しく、できるだけわかりやすく説明するため冗長な部分もありますが、我慢して読んでみてください。

負担調整措置の仕組みは、基本的に次のようなルールです。

- 前年度よりも固定資産税が大幅に高くなりそうなら少しだけ高くする

- 前年度よりも固定資産税が少し高くなりそうならそのまま高くする

- 前年度よりも固定資産税が安くなりそうならそのまま安くする

これらのルールを適用させるためには、前年度と本年度を比較しなければなりませんよね。ところが、本年度の固定資産税はこれから求めるので存在しません。

そこで、評価額から求められる「課税標準額」という額を使います。

固定資産税評価額に、特例による軽減を適用させ、さらに負担調整した額のこと。固定資産税は、課税標準額×税率で計算される。

しかし、前年度分の課税標準額(特例軽減後+負担調整後)は既に確定済みですが、本年度分は負担調整前ですから、やはり実際の課税標準額は存在しません。

そのため、前年度分は課税標準額(実績額)を使い、本年度分は負担調整前の「課税標準となるべき(仮の)額」を使います。この「課税標準となるべき(仮の)額」は、評価額に特例軽減のみ適用した負担調整前の予定額です。

そして、本年度分として使う負担調整前の予定額を「本則課税標準額」と呼びます。

※地方税法上は課税標準となるべき価格とされていますが、市区町村では本則課税標準額としているケースが多いので、本記事でも本則課税標準額としています。

本則課税標準額(負担調整前の課税標準額)は、特例軽減がない土地に限って評価額と同じになりますので、本則課税標準額を評価額と覚えてしまう間違いがとても多いです。

本則課税標準額を評価額にしてしまうと、住宅用地など特例軽減のある土地は負担調整が正しくならないため十分に注意してください。

この時点で、難しいと感じるかもしれません。ただ、本則課税標準額は、負担調整措置の理解にどうしても外せない重要な用語なので必ず覚えましょう。

ここまでのおさらい

- 負担調整措置は地価上昇に対して固定資産税を緩やかに上昇させる

- 負担調整のためには前年度と本年度を比較しなければならない

- 前年度は課税標準額(実績額)を、本年度は本則課税標準額(予定額)を使う

負担調整と負担水準

前年度と本年度の比較は、前年度の課税標準額と本年度の本則課税標準額から、次の計算式で求められた「負担水準」で行います。

負担水準=前年度課税標準額÷本年度本則課税標準額×100%

※分母の本年度本則課税標準額を評価額としないよう注意

計算された負担水準は、いったい何を意味しているのでしょうか?

負担水準は、前年度に対して本年度はどのくらい課税標準額が上下しそうなのかを示します。本年度が上昇していれば分母が大きくなって100%未満に、本年度が下落していれば分母が小さくなって100%を超えます。

ですから、本年度本則課税標準額の上下と、負担水準の上下は逆になります。

つまり、本年度の固定資産税が大幅に高くなりそうなほど負担水準は小さい値、本年度の固定資産税が大幅に低くなりそうなほど負担水準は大きい値となります。

ここで、負担調整措置の基本的なルールに戻りましょう。

- 前年度よりも固定資産税が大幅に高くなりそうなら少しだけ高くする

- 前年度よりも固定資産税が少し高くなりそうならそのまま高くする

- 前年度よりも固定資産税が安くなりそうならそのまま安くする

負担水準を当てはめると次のように変わります。

- 前年度よりも固定資産税が大幅に高くなりそうなら少しだけ高くする

- 前年度よりも固定資産税が少し高くなりそうならそのまま高くする

- 前年度よりも固定資産税が安くなりそうならそのまま安くする

⇒ 負担水準が小さすぎるときは固定資産税を少しだけ高くする

⇒ 負担水準が100%を少し切るくらいなら固定資産税をそのまま高くする

⇒ 負担水準が100%を超えているときは固定資産税をそのまま安くする

ここまで理解できていれば、負担調整措置を理解したのも同然です。後は負担水準がどのくらいになると、本年度の本則課税標準額がどのように負担調整されて、課税標準額に変わるのか知るだけです。

負担調整措置の計算例

簡単な例を使い、負担調整措置で課税標準額がどのように変わるか計算してみます。

土地の用途:住宅用地

前年度課税標準額:100万円

前年度固定資産税額=100万円×1.4%=14,000円

本年度本則課税標準額:200万円

本年度固定資産税=???

負担調整措置がなければ、本年度本則課税標準額の200万円が本年度課税標準額となって、固定資産税は2倍の28,000円になりますが、負担調整措置があると次のように計算されます。

負担水準

=前年度課税標準額÷本年度本則課税標準額×100%

=100万円÷200万円×100%

=50%

本年度課税標準額

=前年度課税標準額+本年度本則課税標準額×5%

=100万円+200万円×5%

=110万円

本年度固定資産税額

=110万円×1.4%=15,400円

本年度本則課税標準額×5%というのは、住宅用地における負担水準50%での加算額です。

本来は2倍に上がるはずが、負担調整措置によって課税標準額は1.1倍に抑えられ、その結果、固定資産税も1.1倍に抑えられました。

このまま翌年度の評価額が据え置かれるとして、固定資産税はどうなるか計算してみましょう。

負担水準

=本年度課税標準額÷翌年度本則課税標準額×100%

=110万円÷200万円×100%

=55%

翌年度課税標準額

=本年度課税標準額+翌年度本則課税標準額×5%

=110万円+200万円×5%

=120万円

翌年度固定資産税額

=120万円×1.4%=16,800円

翌年度は本年度よりも税額が上昇していますが、まだまだ2倍には遠いですよね。

このようにして、時間をかけながら本来納付すべき税額へと近づいていくのが負担調整措置の効果です。時間がかかればかかるほどお得ですね。

ここまでのおさらい

- 負担調整とは負担水準を使った税額の調整

- 前年度課税標準額(実績額)と本年度本則課税標準額(予定額)の比率が負担水準

- 本年度本則課税標準額が前年度課税標準額より上がった ⇒ 負担水準が小さい ⇒ 税額は緩やかに上昇

- 本年度本則課税標準額が前年度課税標準額より下がった ⇒ 負担水準が100%超 ⇒ 税額は下がる

土地の用途によって異なる負担調整措置

負担調整措置は土地の用途によって異なり、負担水準による課税標準額の計算方法も異なります。具体的には、①原則の負担調整措置、②商業地等に適用される負担調整措置、③一般農地・一般市街化区域農地に適用される負担調整措置の3つです。

なお、土地には地目がありますが、固定資産税においては、登記上の地目ではなく現況の地目(課税時期に使われている用途による地目)で判断されることに注意してください。

①原則の負担調整措置

住宅用地、雑種地(宅地に比準して評価されない場合)、一般山林、特定市街化区域農地などに適用されます。特例のある住宅用地・特定市街化区域農地では本則課税標準額=特例適用後の評価額、特例のないその他の地目では本則課税標準額=評価額です。

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧100% | 本則課税標準額 | 当該年度が前年度以下のケース |

| 負担水準<100% | 前年度課税標準額+本則課税標準額×5% | 上限:本則課税標準額 下限:本則課税標準額×20% |

負担水準に応じた段階的な調整を行わず、負担水準100%を境界として、本年度課税標準額は、本則課税標準額の20%~100%の間で推移します。

②商業地等の負担調整措置

商業地等とは、更地・店舗・事務所など非住宅用地の宅地、または宅地に比準して評価される土地です。元は住宅が建っていても、解体されると更地なので非住宅用地として扱われます。

また、空き家対策特別措置法による改善勧告や、市町村が使用状況から住宅とみなさないことで、空き家が残っているのに住宅用地特例が解除された場合にも非住宅用地として扱われます。

住宅を建てられる宅地が住宅用地なのではなく、「市町村が住宅と認める建物が建っている」宅地を住宅用地と呼びます。住宅用地・非住宅用地は、建物の有無と建物が住宅か(居住用として利用されているか)どうかの判断です。

以下の表では、本則課税標準額ではなく固定資産税評価額としていますが、商業地等には特例がないので本則課税標準額=評価額となるためです。

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧70% | 固定資産税評価額×70% | 商業地等の課税標準上限は70% |

| 70%>負担水準≧60% | 前年度課税標準額 | 据え置き |

| 負担水準<60% | 前年度課税標準額+固定資産税評価額×5% | 上限:固定資産税評価額×60% 下限:固定資産税評価額×20% |

※商業地等は本則課税標準額=固定資産税評価額

商業地等の負担調整措置の特徴は、負担水準の上限が70%に抑えられていることです。そして、本年度課税標準額が最大でも評価額×70%になっています。

つまり、特例のある住宅用地と異なり、商業地等は特例がないにもかかわらず、負担調整措置によって最大で評価額×70%までしか課税されません。

バブル経済崩壊後、地価の高い大都市部を中心に大幅な地価の下落が起こったため、平成9年度から商業地等の課税標準額上限は段階的に引き下げられました。

現在の70%上限は、平成14年度から継続されているものです。

また、負担水準が60%以上70%未満では、前年度課税標準額に据え置かれる点も、他の土地とは違う負担調整措置になっています。

さらに、負担水準が60%未満のときは、課税標準額の下限が評価額×20%ですから、本年度課税標準額は、評価額の20%~70%の間で推移します。

③一般農地・一般市街化区域農地の負担調整措置

特例のない一般農地では本則課税標準額=評価額、特例がある一般市街化区域農地では本則課税標準額=特例適用後の評価額です。

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧90% | 前年度課税標準額×1.025 | 上限:本則課税標準額 |

| 80%≦負担水準<90% | 前年度課税標準額×1.05 | |

| 70%≦負担水準<80% | 前年度課税標準額×1.075 | |

| 負担水準<70% | 前年度課税標準額×1.1 |

一般農地と一般市街化区域農地では、本則課税標準額を使わず、前年度課税標準額に一定の倍率を乗じた額を本年度課税標準額にするのが特徴です。

負担水準70%までは、常に前年度課税標準額の1.1倍で推移するため、本則課税標準額の20%を下限とする他の土地と比べ、負担水準が低いほど課税標準額の上昇が遅くなります。

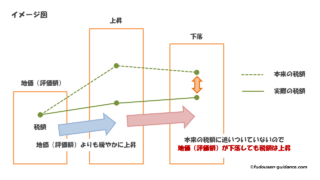

地価の下落と負担調整措置

負担調整措置は、地価(評価額)が上がっても、固定資産税(課税標準額)を緩やかに上昇させると説明してきました。

一方で、地価の下落局面において、前年度課税標準額よりも本年度本則課税標準額が小さくなると、この状況は負担水準が100%以上ですから、原則として、下がった評価額をベースとした本年度本則課税標準額での課税となります(負担調整されない)。

また、評価額を評価替え年度から3年間据え置くことが、課税上著しく均衡を失すると認められる場合に、評価額を下方修正(時点修正)できるようになっているため、地価の下落局面では、次の評価替えを待たずして地価の下落が固定資産税に反映されやすいです。

ただし、地価が上昇した後、短期間で下落局面に入ると、地価の下落が直ちには反映されません。

負担調整で抑制された税額が、本来の税額に追いついていないと、地価が下がっても固定資産税は上がる要因となります。

あとがき

負担調整措置の仕組みは、理解できてしまうとそれほど難しくないのですが、やはり専門用語がどうしても出てきますし、内容は難しかったかもしれません。それでも、負担調整措置が税負担の上昇を抑えることは、理解できたのではないでしょうか。

今回は取り上げなかった土地の用途や地目が前年度と変わる場合は、前年度課税標準額をそのまま使うことができず、負担水準の計算は複雑になります。

負担調整により固定資産税の上昇が緩やかになっても、いつかは本来あるべき正しい課税になるのですが、それまでの間、本来の固定資産税よりも負担が少なくて済むのですから、負担調整措置の存在は納税者にとってありがたいですね。