固定資産税は、固定資産の評価額に応じた税額であるのが本則です。

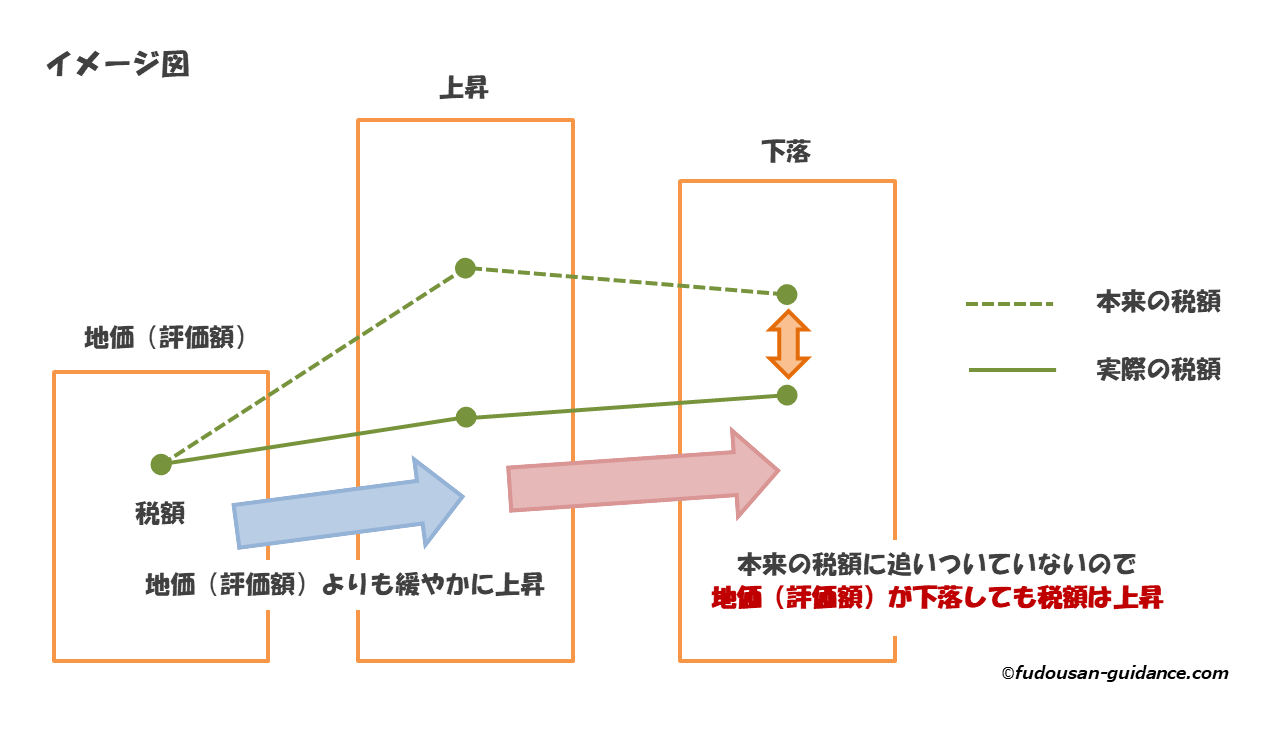

ところが、土地の固定資産税には、地価が上がっても税額がそれほど上がらず、時には地価が下がったのに税額が上がってしまう不思議な状況を起こすことがあります。

また、商業地など住宅以外に使われている宅地では、地価の高低と固定資産税の高低が逆転してしまう状況もあって、土地の固定資産税は理解されにくい課税になっています。

謎現象の原因は、土地の固定資産税に特有の「負担調整措置」という制度なのですが、税務に関わりがないと、負担調整措置の存在すら知られていないのではないでしょうか。

- 地価が下がったのに固定資産税が上がるケース

- 地価の高低と固定資産税の高低が逆転するケース

この記事では、上記2つのケースを紹介します。

負担調整措置の役割は固定資産税の軽減

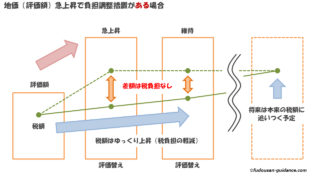

負担調整措置とは、地価の急激な上昇に対して、固定資産税をそのまま上昇させず、緩やかに上昇させることで税負担を調整(軽減)するための制度です。

土地の所有者にとって、地価が上昇しても本来あるべき税額よりも負担が軽くなるのですから、負担調整措置は間違いなく歓迎すべきでしょう。

一方で、負担調整の作用により、地価と固定資産税は必ずしも連動しません。

前提として、負担調整措置への理解がないと、以降を読み進めるのは難しいと思いますので、不安なら以下記事に目を通しておいてください。

詳しくは、具体例を使って計算しながら説明していきます。

地価が下がったのに固定資産税が上がるケース

想定している土地の評価額と地価の推移は次のとおりです。

- 1年度目

- 住宅を購入した、敷地は100㎡

評価額:1,200万円

課税標準額=1,200万円×住宅用地特例1/6=200万円

固定資産税額=200万円×1.4%=28,000円 - 2年度目(評価替え)

- 地価が20%上がり、評価額は評価替えで前年度比20%上がった

評価額:1,440万円 - 3年度目

- 地価が5%下がり、評価額は時点修正されて前年度比5%下がった

評価額:1,368万円

2年度目(地価上昇)、3年度目(地価下落)の固定資産税をそれぞれ計算してみます。

本則課税標準額

=1,440万円×住宅用地特例1/6

=240万円(20%上昇)

負担水準

=1年度目課税標準額÷本則課税標準額×100%

=200万円÷240万円×100%

≒83.3%

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧100% | 本則課税標準額 | 当該年度が前年度以下のケース |

| 負担水準<100% | 前年度課税標準額+本則課税標準額×5% | 上限:本則課税標準額 下限:本則課税標準額×20% |

課税標準額

=1年度目課税標準額+本則課税標準額×5%

=200万円+240万円×5%

=212万円(6%上昇)

固定資産税額

=212万円×1.4%

=29,600円(5.7%上昇、100円未満切り捨て)

本来なら、2年度目は地価が20%上がったことで、固定資産税も20%上昇の33,600円(240万円×1.4%)になるところですが、負担調整されて課税標準額は6%上昇まで抑えられ、固定資産税額は100円未満切り捨てもあって5.7%上昇に抑えられました。

つまり、33,600円-29,600円=4,000円は、固定資産税が軽減されたわけです。

本則課税標準額

=1,368万円×住宅用地特例1/6

=228万円(5%下落)

負担水準

=2年度目課税標準額÷本則課税標準額×100%

=212万円÷228万円×100%

≒93.0%

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧100% | 本則課税標準額 | 当該年度が前年度以下のケース |

| 負担水準<100% | 前年度課税標準額+本則課税標準額×5% | 上限:本則課税標準額 下限:本則課税標準額×20% |

課税標準額

=2年度目課税標準額+本則課税標準額×5%

=212万円+228万円×5%

=223.4万円(5.4%上昇)

固定資産税額

=223.4万円×1.4%

=31,200円(5.4%上昇、100円未満切り捨て)

3年度目は地価が5%下落しましたが、逆に課税標準額と固定資産税は5.4%上昇しました。

それでも、本来の税額は31,900円(228万円×1.4%、100円未満切り捨て)ですから、31,900円-31,200円=700円は軽減されています。

このように、本来の税額に近づくまで(負担水準が100%以上になるまで)は、地価が下がっても固定資産税は上がり続けます。

地価下落が続くといずれ固定資産税は下がる

参考までに、4年度目も地価が5%下がり、評価額は時点修正されて前年度比5%下がったと想定します。4年度目の評価額は1,299.6万円です。

本則課税標準額

=1,299.6万円×住宅用地特例1/6

=216.6万円(5%下落)

負担水準

=3年度目課税標準額÷本則課税標準額×100%

=223.4万円÷216.6万円×100%

≒103.1%

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧100% | 本則課税標準額 | 当該年度が前年度以下のケース |

| 負担水準<100% | 前年度課税標準額+本則課税標準額×5% | 上限:本則課税標準額 下限:本則課税標準額×20% |

課税標準額

=本則課税標準額

=216.6万円(3.0%下落)

固定資産税額

=216.6万円×1.4%

=30,300円(2.9%下落、100円未満切り捨て)

地価の下落が続いて負担水準は100%以上となり、課税標準額=本則課税標準額になりました。つまり、本来あるべき税額に追いついたということです。

負担調整措置は納税者に理解されにくいが…

負担調整措置は、地価がダイレクトに税額へ反映されない仕組みを用いています。

その是非はともかく、地価が下がったのに固定資産税が上がると、役所には税金に敏感な納税者からクレームや問い合わせがあるようです。

しかし、負担調整のおかげで、本来の税額よりもずっと低い固定資産税だったのですから、地価が下がって固定資産税が上がった土地所有者は、むしろ今まで得をしてきたといえます。

したがって、負担調整されない土地所有者よりも軽減されてきたのに、地価が下がって固定資産税が上がったと役所にクレームを入れるのは、自分で「固定資産税の軽減(負担調整)をやめろ」とでも言わんばかりの妙な行動なのです。

もっとも、単に課税誤りの可能性を否定できないため、一応問い合わせておくのは無駄になりません。

納税者に理解してもらう努力はされているのか

負担調整措置はわかりにくいので、役所にクレーム・問い合わせが入ると説明に苦慮することは想像できますが、はたして納税者に理解してもらおうと努力しているのでしょうか?

この点、当サイト管理人はとても疑問に感じます。

例えば、毎年の課税明細書に、本則課税標準額や負担水準などが記載されていても、何を意味するのか理解している納税者は圧倒的に少ないですよね。

多くの納税者の関心は、もっぱら評価額の上下と固定資産税の上下に尽きます。

- 本来の税額(本則課税標準額×税率)が〇〇円であること

- 本来の税額よりも△△円軽減されて納付額が××円であること

上記2点が書かれていたら、少しはクレームが減りそうな気がしませんか?

前述の計算例では、

- 1年度目:本来の税額は28,000円で、納付額は28,000円です。

- 2年度目:本来の税額は33,600円ですが、4,000円軽減されて納付額は29,600円です。

- 3年度目:本来の税額は31,900円ですが、700円軽減されて納付額は31,200円です。

という説明を加えると、本来の税額は、地価(評価額)の上下に連動しているとわかり、納付額がいくら軽減されているか簡単にわかりますよね。

軽減の詳細(負担調整)を知らなくても、軽減の事実とその金額が課税明細書で確認できたら、少しは納得する納税者が増えることを期待できるでしょう。

地価の高低と固定資産税の高低が逆転するケース

負担調整措置において、評価額に対する課税標準額の割合は、それぞれの土地でばらつきます。以下、住宅用地は広さで特例率が異なるため、特例のない商業地で説明します。

- 土地A(商業地)

- 地価1億円、評価額7,000万円

- 土地B(商業地)

- 地価9,000万円、評価額6,300万円

土地Aは、負担調整によって評価額の60%で課税されるとします。

課税標準額=7,000万円×60%=4,200万円

固定資産税額=4,200万円=58.8万円

土地Bは、評価額の70%で課税されるとします(商業地の課税は評価額の70%が上限)。

課税標準額=6,300万円×70%=4,410万円

固定資産税額=4,410万円=61.74万円

このように、地価(評価額)の低い土地Bのほうが、地価(評価額)の高い土地Aよりも、固定資産税(課税標準額)は高くなりました。

こうした現象は、個々の土地で負担調整(負担水準)が異なることに起因しますが、納税者にしてみると、他の土地より地価は低いのに固定資産税が高いのでは納得できないでしょう。

商業地等の固定資産税には据え置きがある

商業地等(住宅用地以外の宅地、宅地に比準して評価される土地)では、負担水準が一定範囲の場合に、前年度の課税標準額へ据え置かれます。

具体的には、商業地等の負担水準が60%以上70%未満(以下、据置ゾーン)のとき、前年度の課税標準額に据え置かれることで固定資産税は変わりません。

| 負担水準の値 | 当該年度の課税標準額 | 補足 |

|---|---|---|

| 負担水準≧70% | 固定資産税評価額×70% | 商業地等の課税標準上限は70% |

| 70%>負担水準≧60% | 前年度課税標準額 | 据え置き |

| 負担水準<60% | 前年度課税標準額+固定資産税評価額×5% | 上限:固定資産税評価額×60% 下限:固定資産税評価額×20% |

※商業地等は本則課税標準額=固定資産税評価額

ここで、前述の土地Aは地価が下がり、土地Bの地価が上がって、どちらも地価9,500万円で評価替えを迎えたとしましょう。

土地Aと土地Bの評価額(=本則課税標準額)は、どちらも6,650万円に変わりました。

負担水準

=前年度課税標準額÷本則課税標準額×100%

=4,200万円÷6,650万円×100%

≒63.2%

課税標準額=4,200万円(前年度据え置き)

固定資産税額=4,200万円=58.8万円

負担水準

=前年度課税標準額÷本則課税標準額×100%

=4,410万円÷6,650万円×100%

≒66.3%

課税標準額=4,410万円(前年度据え置き)

固定資産税額=4,410万円=61.74万円

驚いたことに、土地Aと土地Bは同じ地価ながら、どちらも負担水準が据置ゾーンに入ったことで固定資産税は前年度と変わりません。

そして、土地Bの所有者は、土地Aの所有者よりも相変わらず高い固定資産税を負担します。この状況を、素直に受け入れる土地Bの所有者は恐らく皆無です。

負担水準60%未満から据置ゾーンへ入った場合と、負担水準70%以上から据置ゾーンへ入った場合では、前年度に据え置かれる関係で、負担水準60%未満から据置ゾーンへ入るほうが有利です。

あとがき

負担調整措置は、時代の趨勢に合わせて何度も改正されてきました。

しかし、なぜ負担調整しているのかという説明が致命的に欠けており、また、制度設計上、商業地等の据置ゾーンで不公平が生じてしまうのは、ずいぶん前から指摘されています。

全体的には決して悪い制度ではないのですが、肝心の納税者に制度主旨すら理解されていない現状と、商業地等の課税に不公平を生じている点は、継続していくうえでの課題でしょう。

なお、役所の説明不足や不親切は、一種の伝統芸なので諦めるしかないとはいえ、もう少し工夫の余地はあるはずです。納税者への負担軽減で導入された負担調整措置が、クレームの原因になっているのは皮肉ですね。