空き家対策特別措置法が全面施行され、自治体の空き家対策が強化されたことで、空き家の所有者にとって見過ごせない事態が起こっています。

それは、市町村(東京23区を含む。以下同じ)から悪影響を与えかねない空き家に認定されると、場合により土地の固定資産税(都市計画税)が上がることです。

空き家の維持費の中でも、固定資産税は毎年かかる税金ですから、高くなると大きな負担増でしょう。実際にどのくらい高くなるのか、後半では具体例を使って計算してみようと思います。

その前に、どのような空き家が対象になるのか、固定資産税が上がる仕組みについても簡単ですが触れておきます。

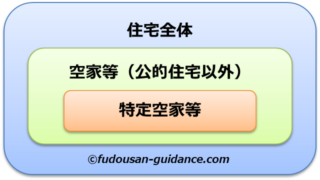

固定資産税が上がるのは特定空き家だけ

空き家にするだけで、固定資産税が上がると思っていたらそれは間違いです。固定資産税が上がるのは、空き家全体の中でも、周辺に悪影響が大きいとされる特定空き家(法律上の定義は特定空家等)に認定された空き家の敷地だけです。

さらに、特定空き家の土地でもすぐに固定資産税が上がるわけではなく、市町村からの助言・指導を無視し続けた場合に、改善勧告を受けることで固定資産税が上がります。

特定空き家に認定 ⇒ 助言・指導を受ける ⇒ 勧告を受ける ⇒ 土地の固定資産税が上がる

つまり、事前に市町村から助言や指導を受けるので、その時点で空き家を改善すれば、土地の固定資産税が上がることはありません。

詳しい流れや空き家対策特別措置法については、別記事で解説しています。

固定資産税が高くなる仕組み

住宅の敷地として使われている土地は、固定資産税と都市計画税が優遇されており、固定資産税なら最高で1/6、都市計画税なら最高で1/3まで課税標準額が軽減されます。

| 特例の対象 | 名称 | 固定資産税の課税標準 | 都市計画税の課税標準 |

|---|---|---|---|

| 戸数×200㎡までの部分 | 小規模住宅用地 | 1/6に軽減 | 1/3に軽減 |

| 戸数×200㎡を超える部分 | 一般住宅用地 | 1/3に軽減 | 2/3に軽減 |

この軽減を、住宅用地に対する課税標準の特例(以下、住宅用地特例)と呼びますが、市町村から改善勧告を受けた特定空き家の敷地は、住宅用地特例の対象外にすることで、固定資産税が高くなる仕組みです。

200㎡は60.5坪ですから、普通の家なら十分です。多くの空き家では、土地の固定資産税が大きく軽減されているでしょう。特定空き家に認定され、市町村の改善勧告を受けると、翌年度から特例適用による軽減がなくなります。

固定資産税の軽減は空き家増加の原因?

周辺に悪影響を与えかねない特定空き家への対策として、所有者にペナルティを課すところまでは仕方がないとしても、なぜ土地の固定資産税なのでしょうか?

その理由は、家さえ建っていれば土地の固定資産税で軽減を受けられることが、空き家をいつまでも解体しない原因のひとつだと考えられているからです。

新築でも古家でも、住宅の敷地は住宅用地と判定され、以降は解体するまで原則として土地の固定資産税は軽減を受けられます。

本来、住宅用地特例は、現に居住で使われている家屋の敷地のみ適用されるべきですが、空き家になったとき、一時的な不在と恒久的な不在を市町村が把握することは困難なため、空き家になる前からの住宅用地特例を継続しているのが現実です。

また、別荘のように日常で使用されないことが容易に推測できる家屋は、居住用ではなく土地に住宅用地特例を適用しない運用ですが、毎月1日以上の居住があることを条件に、住宅用地特例を適用している市町村もあります。

固定資産税の軽減がなくなると、税金のために朽ちた家を残しておく選択肢もなくなり、所有者による対処(修繕・解体など)の促進が期待されています。

どのくらい固定資産税が高くなるのか

固定資産税の計算方法を理解していないと、どのくらい固定資産税が上がるかも理解できないので、先に固定資産税の計算方法を説明しておきます。

まず、固定資産税を計算するために必ず登場するのが、固定資産税評価額と課税標準額という2つの価格です。

- 固定資産税評価額

- 市町村が不動産を評価した価格で、概ね地価の7割程度です。固定資産税納税通知書等では、しばしば単に価格と表記されますが、市場売買価格の意味ではありません。

- 課税標準額

- 前述していますが、固定資産税評価額に特例を適用した額です。特例適用のない不動産は固定資産税評価額と同じです。

そして、固定資産税・都市計画税の税額は次の計算式です。1.4%と0.3%はそれぞれ税率ですが、この税率は市町村の条例しだいで異なる場合もあります。

固定資産税額=課税標準額×1.4%

都市計画税額=課税標準額×0.3%

住宅の敷地には住宅用地特例があり、固定資産税・都市計画税が軽減されると説明してきたのは、特例で課税標準額が減った結果、税額が軽減されるからです。

空き家がある場合

固定資産税の課税標準額=固定資産税評価額×住宅用地特例率(1/6または1/3)

都市計画税の課税標準額=固定資産税評価額×住宅用地特例率(1/3または2/3)

特定空き家が改善勧告を受けた場合(空き家がない場合)

固定資産税の課税標準額=固定資産税評価額

都市計画税の課税標準額=固定資産税評価額

ここまでの説明は大丈夫でしょうか?

特定空き家が改善勧告を受けると、住宅用地特例の適用が除外されるので、最も特例率が高い200㎡までの敷地は、課税標準額が1/6ではなくなります。

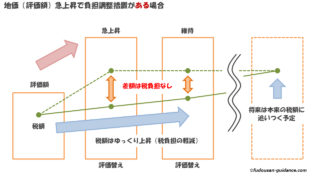

課税標準額が1/6にならないと、税額は6倍になりそうですが、負担調整措置という別の仕組みがあって、住宅用地特例がなくなっても固定資産税は6倍になりません。

非住宅用地の負担調整措置

住宅用地特例が適用除外となったことで、特定空き家の敷地は「空き家がある土地でも」非住宅用地として扱われ、これは更地や商業地など住宅のない宅地と一緒です。

翌年度から非住宅用地に変わることになり、非住宅用地は、負担調整措置によって、固定資産税評価額の7割が課税標準額の上限となります。

負担調整措置について

負担調整措置とは、税額の急な上昇を抑える制度で、今年度の課税標準額となるべき金額が、前年度に比べて一定範囲を超えるとき、補正して一定範囲を超えないようにすることです。

負担水準という値が使われ、非住宅用地(商業地等)では次のように計算されます。

負担水準=前年度課税標準額÷今年度固定資産税評価額×100%

詳細は省きますが、負担水準>70%では今年度課税標準額が固定資産税評価額の7/10、負担水準<20%では今年度課税標準額が固定資産税評価額の2/10です。中間的な負担水準では、前年度から据え置くか微増します。

したがって、非住宅用地の課税標準額は、必ず固定資産税評価額の7/10~2/10、つまり70%~20%の範囲で上限は70%です。

住宅用地から非住宅用地になることで、特例の適用が除外されても、負担調整措置によって課税標準額は固定資産税評価額の70%までしか上がりません。

まとめると、特定空き家の改善勧告前(特例適用)から改善勧告後(特例適用除外)では、敷地の課税標準額が次のように変わります。

| 改善勧告前の課税標準額 | 改善勧告後の課税標準額 | |||

| 固定資産税用 | 都市計画税用 | 固定資産税用 | 都市計画税用 | |

| 戸数×200㎡までの部分 | 1/6 | 1/3 | 7/10(4.2倍) | 7/10(2.1倍) |

| 戸数×200㎡を超える部分 | 1/3 | 2/3 | 7/10(2.1倍) | 7/10(1.05倍) |

課税標準額が変わることで、固定資産税・都市計画税もそれぞれの税率を乗じた金額に変わることになります。

固定資産税の計算事例

特定空き家の改善勧告前と改善勧告後において、固定資産税のみ課税の場合、固定資産税+都市計画税が課税の場合、それぞれにおいて200㎡以内の場合、200㎡を超える場合のを組み合わせて計算します。

できるだけ簡単に説明するため、計算しやすい数字を使っていますが、実際の地積や固定資産税評価額(価格)は固定資産税納税通知書等で確認してください。

固定資産税のみ課税で200㎡以内の場合

<前提条件>

地積:180㎡

固定資産税評価額:1,200万円

改善勧告前

固定資産税課税標準額=1,200万円×1/6=200万円

固定資産税額=200万円×1.4%=2.8万円

改善勧告後

固定資産税課税標準額=1,200万円×7/10=840万円

固定資産税額=840万円×1.4%=11.76万円

改善勧告前との比較:11.76万円÷2.8万円=4.2倍

固定資産税+都市計画税が課税で200㎡以内の場合

<前提条件>

地積:180㎡

固定資産税評価額:1,200万円

改善勧告前

固定資産税課税標準額=1,200万円×1/6=200万円

固定資産税額=200万円×1.4%=2.8万円

都市計画税課税標準額=1,200万円×1/3=400万円

都市計画税税額=400万円×0.3%=1.2万円

税額合計=2.8万円+1.2万円=4万円

改善勧告後

固定資産税課税標準額=1,200万円×7/10=840万円

固定資産税額=840万円×1.4%=11.76万円

都市計画税課税標準額=1,200万円×7/10=840万円

都市計画税税額=840万円×0.3%=2.52万円

税額合計=11.76万円+2.52万円=14.28万円

改善勧告前との比較:14.28万円÷4万円=3.57倍

固定資産税のみ課税で200㎡超の場合

<前提条件>

地積:300㎡

固定資産税評価額:1,800万円

改善勧告前

・200㎡まで

固定資産税課税標準額=1,800万円×(200/300)×1/6=200万円

固定資産税額=200万円×1.4%=2.8万円

・200㎡超

固定資産税課税標準額=1,800万円×(100/300)×1/3=200万円

固定資産税額=200万円×1.4%=2.8万円

税額合計=2.8万円+2.8万円=5.6万円

改善勧告後

固定資産税課税標準額=1,800万円×7/10=1,260万円

固定資産税額=1,260万円×1.4%=17.64万円

改善勧告前との比較:17.64万円÷5.6万円=3.15倍

固定資産税+都市計画税が課税で200㎡超の場合

<前提条件>

地積:300㎡

固定資産税評価額:1,800万円

改善勧告前

・200㎡まで

固定資産税課税標準額=1,800万円×(200/300)×1/6=200万円

固定資産税額=200万円×1.4%=2.8万円

都市計画税課税標準額=1,800万円×(200/300)×1/3=400万円

都市計画税額=400万円×0.3%=1.2万円

・200㎡超

固定資産税課税標準額=1,800万円×(100/300)×1/3=200万円

固定資産税額=200万円×1.4%=2.8万円

都市計画税課税標準額=1,800万円×(100/300)×2/3=400万円

都市計画税額=400万円×0.3%=1.2万円

税額合計=2.8万円+1.2万円+2.8万円+1.2万円=8万円

改善勧告後

固定資産税課税標準額=1,800万円×7/10=1,260万円

固定資産税額=1,260万円×1.4%=17.64万円

都市計画税課税標準額=1,800万円×7/10=1,260万円

都市計画税額=1,260万円×0.3%=3.78万円

税額合計=17.64万円+3.78万円=21.42万円

改善勧告前との比較:21.42万円÷8万円=2.6775倍

まとめ

税制度は難しいですが、結論としてわかるのは、もし特定空き家に認定され、さらに改善勧告を受けて住宅用地特例が適用除外になっても、敷地の固定資産税は、負担調整措置がある限り6倍までは上がらないということです。

固定資産税が上がるのは確かですが、固定資産税のみ課税されている土地が4.2倍と最も上がり、都市計画税も課税されている土地や200㎡を超える土地では、元々の特例率が低いことから影響は少なくなります。

だからといって、周辺に悪影響を与えかねない特定空き家は放置するべきではなく、所有者は何らかの対処が必要でしょう。実際に周辺被害が起きて、損害賠償請求の訴訟でも起こされたら、固定資産税どころの話ではありません。