農地の固定資産税(都市計画税)が安いことは良く知られており、しばしば批判の的になります。同じ土地なのにどうして農地だけ優遇するのかという主張は、ほぼ確実に農地を所有していない側から起こります。

税制度は複雑で、一般に馴染みのあるものではないため、単純に農地と宅地の固定資産税額を比べると、優遇されているのではないかと思ってしまいます。

現に、隣接する農地と宅地で、固定資産税額が大きく異なる(農地のほうが相当安い)のは十分にあり得る話で、立地がほとんど同じなのに固定資産税額が大きく異なれば、不公平感を持ってしまうのも無理はないでしょう。

しかしながら、隣接する宅地と農地の両方を所有している人は、そのような不公平感もないはずです。それは、固定資産税額が安い恩恵を受けているからではなく、農地がどのような土地であるか知っているからです。

この記事では、農地の固定資産税が優遇されているかどうかをテーマにしています。

農地の固定資産税はどのくらい安い?

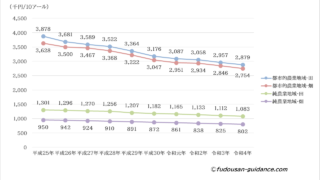

まず、農地の固定資産税がどのくらい安いのか知ってもらうために、平成26年度における10アールあたり固定資産税額の全国平均を紹介しておきます。

10アール=1,000㎡=302.5坪

- 一般農地(市街化区域外の農地):949円/10アール

- 一般市街化区域農地:58,397円/10アール

- 特定市街化区域農地(三大都市圏の指定市):182,160円/10アール

固定資産税が安すぎると批判を受けているのは市街化区域外にある一般農地で、300坪超の土地が固定資産税1,000円以下ですから、非常に低い維持コストです。

では、一般農地の固定資産税が優遇されているのか本題に入ります。

固定資産税の算出は3段階

どの土地でも同じですが、固定資産税が安くなるからには、算出過程において安くなる理由が存在し、それが優遇だとされます。

そこで、算出過程を次の3つに分けて確認してみましょう。

- 固定資産税評価額の算出

- 課税標準額の算出

- 税額の算出

もし、農地の評価方法を詳しく知りたいときは以下をご覧ください。一部は以降で説明する内容と重複しますので、その点はご了承願います。

1.固定資産税評価額の算出

農地の評価額は、宅地に比べると相当低くなります。固定資産税評価額の算出は、どの土地でも売買価格を基礎とするのが固定資産評価基準の原則です。

ただし、宅地の評価額については、経過措置として当面の間は地価公示価格等の7割を目途にすることになっています。

売買価格を基礎とするのですから、農地の売買価格が安ければ、それだけ農地の評価額も低くなるというわけで、実際に農地の売買価格は宅地と比べてかなり安いです。

農地は耕作を義務付けられている(耕作していなければ農地と評価されない)土地であり、許可がなければ売買や賃貸ができません。勝手に建物を建てたり、耕作以外の用途に使ったりすることも禁じられます。

つまり、農地は個人の財産でありながら、所有者が自由に使用できない制限付きの土地です。農地と宅地を単純に比べること自体、ナンセンスだとわかるのではないでしょうか。

加えて、農地の収益性が、宅地の収益性と比べて低いのは説明するまでもなく、農地の売買価格が安いのは必然だと言えます。

収穫する作物によって収益性は変わりますが、最も収益性が高い作物を仮定して売買価格が決まるわけではありません。ちなみに、10アール(1反・約300坪)の田では、10万円収穫できたら良いほうです。

ただし、農地は転用許可を受けることで宅地等に転用できますよね。したがって、宅地に転用できる可能性がありながら、低い評価になることを疑問に感じる人がいるかもしれません。

宅地転用と評価への影響

転用許可を受けた農地、転用が確実と認められる農地については、類似する宅地を基準として、宅地への転用に要する造成費を控除した価額によって宅地並みに評価されます。

この場合、現実には転用せず耕作が続いていても、既に転用許可を受けていることで潜在的には宅地相当の価値が認められ、農地としての評価は受けられません(このような農地を宅地等介在農地といいます)。

また、転用許可を受けていない市街地近郊の農地において、転用の期待から耕作目的の農地よりも売買価格が高くなることは考えられますが、その場合は、耕作目的を前提とした売買価格まで下方修正されて評価に使われます(正常売買価格といいます)。

農地では、転用許可の有無が評価方法の境目になっており、転用の期待だけでは農地としての評価が変わりませんが、この点を、農地への優遇と見るかどうかは意見が分かれるところです。

ただ、転用申請すらされていないのに、転用期待があるからと課税上の評価を上げるのは、そのまま耕作を続ける農家に著しく不公平でしょう(この点は後半でも触れます)。

限界収益修正率による評価額の減少

農地の売買実例は、正常売買価格に修正された後、一律で0.55が乗じられて55%評価になります(正確には少し違いますが、そのように考えて問題ないです)。

この55%評価を優遇だとする意見もあるところ、こちらは優遇ではありません。農地の正常売買価格は、売買対象農地の価値(農地で得られる収益性から判断される価格)よりも高い水準になることから55%評価になっています。

農地を買い受ける農家は、農地の拡大で生産性が向上するため、売買対象農地から得られる収益以上の収益が見込まれます。

その結果、10アール当たりの売買価格は、売買対象農地から得られる純収益をベースとした価格よりも高くなります。その修正として、0.55(限界収益修正率)を乗じる評価方法です。

ただし、一律で55%評価とすることについては議論が残ります。

このようにして農地の評価額は算出され、市場価値の低さからただでさえ安い売買価格と55%評価の結果、評価額が低くなるという仕組みです。

農地をその収益性から正しく評価しようとする手法が、評価額を下げているから優遇だとするのは、いくら何でも暴論でしょう。

2.課税標準額の算出

税額の基礎となって、税率が乗じられる額を課税標準額と呼び、課税標準額は評価額に特例や負担調整措置を適用して軽減された価格になります。

農地だけに適用される特例があれば、まさしく優遇となるのですが、固定資産税が安いと批判の一般農地に特例はないので優遇なしです。

補足すると、市街化区域農地では、耕作に利用されている農地に対して、課税標準を評価額の1/3(都市計画税は2/3)に軽減する特例があります。

しかし、住宅の敷地(住宅用地)なら評価額の1/6~1/3(都市計画税は1/3~2/3)に軽減され、宅地のほうが高い特例率になっているので農地優遇にはあたらないでしょう。

ただし、住宅の敷地では特例に面積制限があるのに対し、農地に面積制限はないので、その点では優遇されています。

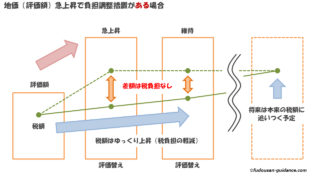

負担調整措置は本記事で詳しく説明しませんが、本来の税負担が上昇しても、緩やかに税額を上昇させる仕組みで、土地によって異なる方法が使われます。

一般農地の負担調整措置は、宅地の負担調整措置に比べて緩やかですから、それだけ税負担の上昇が抑えられ、農地優遇になっているのは確かです。

ところが、一般農地では負担調整措置が必要ないほど、本来の税負担(負担水準100%)近くまで上がりきっており、負担調整措置はほとんど作用していません。

結局のところ、一般農地では特例がなく負担調整措置も効いていないので、課税標準額においても優遇されていないということです。

負担調整措置については別記事があるので参考にしてください。

3.税額の算出

税額の算出については、優遇を確認する意味がなく、どの土地でも税額が「課税標準額×税率」で求められるのであって税率は同じです。

市町村により税率は若干異なりますが、同一市町村において、農地だけ税率が低いという話は聞いたことがありません。

結論:一般農地の固定資産税は優遇されていない

ここまで、固定資産税の算出過程を考察してきました。

固定資産税評価額、課税標準額、税率のいずれも、一般農地で優遇されているように思えません(少なくとも税率については確実に優遇されていません)。

ただし、農地を耕作に利用していないにもかかわらず、低い評価で安い固定資産税になっているとするなら、これは優遇というよりも過小な課税です。

現況主義に反する過小な課税は正すべきですが、一般農地には優良な農地が多く、遊休農地・耕作放棄地だからと非農地にしてしまうと、農地の集積化で障害となるため、非農地判断までは難しいのが実情のようです。

この点に批判が多いのは納得できるところで、遊休農地・耕作放棄地の耕作利用率を上げようと、平成29年度から一定の遊休農地・耕作放棄地は、固定資産税を約1.8倍にする増税が決まっています。

批判の対象は転用できる一般農地

既に少し触れましたが、農地の固定資産税が優遇だと批判されるとすれば、転用(宅地化)できるのに農地として課税される一般農地でしょうか。

転用できる農地は、転用を前提にすると含み益(転用利益)がある状況で、なおかつ農地として課税される事情を持っているからです。

農地を所有していない人は、農地ならどこでも転用できると思うかもしれませんが、耕作に適した優良な一般農地は原則として転用できません。

農地の転用許可基準では、市街地化の傾向が著しい区域にある農地(第3種農地)を原則許可とし、市街地化が見込まれる農地または生産性の低い小集団の農地(第2種農地)も許可の可能性は残ります。

また、公共事業(高速道路や新幹線など)で土地収用の対象になると、優良な一般農地(農用地区域内農地、甲種農地、第1種農地)でも例外的に転用できます。

※農地転用については別記事を用意します。

確かに転用できる農地は、転用の選択肢があることで、転用目的売買価格と耕作目的売買価格が大きく乖離します。大きな転用利益が見込まれる状況でも、耕作目的売買価格で課税されるのは不当だということなのでしょう。

ここは難しい問題ですが、転用前の農地に転用後の宅地を仮定して課税するのは、固定資産税の現況主義に反するばかりか、転用せずに耕作を続けた場合、過重な課税が続いて無理そうです。

転用による評価替えや、転用して売ったときの譲渡所得へ課税することで不十分なら、何か仕組みを考えなくてはならず、転用利益を徴収するしかありません。

現に、転用期待が農地の流動化を妨げているとして、農林水産省でも転用利益を徴収する検討がされています。転用利益が見込まれる農地だからと一律には課税できないので、転用して利益を得た人だけを対象にするわけです。

その仕組みが確立されれば、転用期待のある一般農地でも批判はなくなるはずです。

一般農地に宅地税制を当てはめるとどうなるか

どうしても納得できない人のために、一般農地に宅地税制を当てはめると、どのくらいの固定資産税になるか計算してみましょう。

仮に、10アールの価格が100万円の一般農地だとします。

100万円に設定したのは、平成26年における純農業地域(線引きがされていない主に農村部)の農用地区域では、標準的な田の売買価格が全国平均で129.6万円、標準的な畑の売買価格が全国平均で94.2万円と、100万円付近だからです。

農地でも宅地でも、取引要因による不正常な価格を修正して、正常売買価格を求めなくてはなりませんが、ここでは税制を比較するだけなので、100万円を正常売買価格としてそのまま使います(いくらに設定しても構いません)。

農地税制の場合

農地の評価額は、正常売買価格の55%を評価額としますから55万円です。

課税標準額は負担調整措置によって変わりますが、制度上の最大負担水準である100%にすると、課税標準額も55万円です(一般農地の負担水準は現実にも100%近いです)。

課税標準額に税率1.4%を乗じて、固定資産税額は55万円×1.4%=7,700円です。

宅地税制の場合

宅地の評価額は、正常売買価格の7割を目途にしますから70万円です。

ところが、宅地(非住宅用地)の負担調整措置は、最大負担水準が70%になっており、課税標準額は70万円の70%で49万円です。

課税標準額に税率1.4%を乗じて、固定資産税額は49万円×1.4%=6,860円です。

驚いたことに一般農地に宅地税制を適用すると、固定資産税が高くなってしまいます。この結果だけでも、税制度で優遇されているのではなく、売買価格の安さが固定資産税を下げているとわかるのではないでしょうか。

もちろん、同じ価格の宅地と一般農地では、その広さがまるで違いますよね。都市部の宅地なら100万円で1坪かもしれないのに、一般農地なら100万円で300坪です。

しかし、1坪100万円の一般農地を仮定したところで同じです。

一般農地は正常売買価格の55%、非住宅用地は正常売買価格の49%を課税標準額(いずれも最大負担水準時)としますから、宅地と一般農地が同じ正常売買価格なら、税制上で一般農地のほうが固定資産税は高くなります。

有識者すら農地税制を理解していない現実

政策について興味がある人なら知っているかもしれません。政策会議のひとつに産業競争力会議というものがあり、産業競争力会議には実行実現点検会合という政策の実施状況を確認して話し合う場があります。

出席者はそうそうたる肩書きのメンバーですが、農地集積バンク(農地中間管理事業)の実績をテーマにした会合(平成27年5月26日)の出席者に、農地には優遇税制があるとする発言が見られました。

農地集積バンクの会合ですから、この場合の農地とは、農地集積バンクの事業実施地域である農業振興地域内の農地、つまりは一般農地を意味しています。

同じく出席者である当時の農林水産省経営局長(後の事務次官)は、農地に優遇税制はないと一蹴しています。固定資産税はどの土地も同じ税率ですし、一般農地には他の土地にある課税標準の特例もありません。

優遇税制だと発言したのは農業経済学の専門家

優遇税制だと発言した当事者は、農業経済学の専門家であり、否定されて面白くなかったのか、課税評価額が低いのも優遇税制の一つだと言い出す始末でした。

課税評価額という用語は不明ですが、もし評価額なら、農地の評価額が低いのは、市場価値の低い土地で売買価格も安く、売買価格を基礎にした評価額は低くなるという、当たり前の論理が帰結した結果です。

そこで、課税評価額を課税標準額とすれば、評価額が低ければ当然に課税標準額も低くなるわけで、一般農地は特例がなく負担調整もほぼ効いていないので、課税標準額=評価額に極めて近い状態です。

つまり、いずれにしても評価額が低いことを取り上げており、評価額の低さが優遇税制だというなら、同じく市場価値の低さから評価額の低い山林や原野も全て優遇税制となり……さすがにそんな訳ないですよね。

売買価格という市場を反映した指標が評価に使われていても、評価額が低いのは優遇だと言い出す専門家。政策会議のメンバーがこの理解度で、果たして日本の農業政策は大丈夫なのでしょうか?

まとめ

農地の固定資産税は決して優遇されているのではなく、耕作しか許されないのに耕作しても儲からず、売買・賃貸に制限があり、売っても貸しても安いのですから、高い評価額=高い固定資産税額になる理由はありません。

固定資産税が安いとしても耕作が条件だと知っていたら、農家や農業に参入したい人以外は、誰も農地を欲しいと思わないでしょう。どのような土地も、欲しい人が多いと価格は高くなり、欲しい人が少ないと価格は安くなるのが市場原理です。

農地は評価額が低い・固定資産税が安いと批判するのは、売買価格を基礎とする現在の固定資産評価制度を否定しています。土地の評価を売買価格と無関係にして、安い土地から高い税金を取れとでも言いたいのでしょうか。

くどいようですが、農地の固定資産税が安いのは、収益性が低い上に権利制限があって、市場価値が低く売買価格も安いからです。市場価値が高く、転用・宅地見込みで売買される市街化区域農地は、固定資産税もそれなりに高いです。

その理解がなく、単純に税額の大小だけで優遇だと批判しているのなら、例に出した専門家同様、見識を改めるべきなのは言うまでもないでしょう。